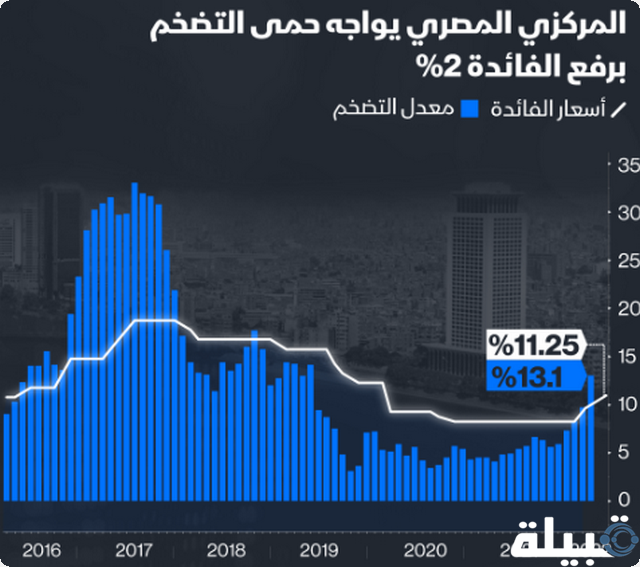

تواجه مصر تحديات اقتصادية كبيرة نتيجة الأوضاع العالمية المتغيرة، ومن بين الأدوات التي يستخدمها البنك المركزي المصري للتحكم في الاقتصاد هي أسعار الفائدة، وفي هذا الإطار يتوقع تقرير صادر عن غولدمان ساكس أن يقدم البنك المركزي المصري على خفض كبير في أسعار الفائدة بمقدار 200 نقطة أساس خلال شهر مايو القادم.

خفض سعر الفائدة 200 نقطة الشهر القادم

تأتي هذه التوقعات في ضوء معطيات متعددة، من بينها انحسار معدل التضخم، وهو ما يوفر مجالاً للتخفيف من حدة السياسة النقدية الصارمة التي تبناها البنك في الآونة الأخيرة وقد شهدت مصر في مارس الماضي قراراً برفع أسعار الفائدة ست نقاط مئوية في خطوة استهدفت تقييد الأوضاع النقدية لمواجهة ارتفاع التضخم.

- يذكر التقرير أن مصر تحصل على تمويلات وعائدات، بما في ذلك من الدفعة الثانية من صفقة رأس الحكمة، مما يعزز الثقة في القدرة على استقرار المؤشرات الاقتصادية.

- من المتوقع أن يؤدي ذلك إلى انخفاض التضخم إلى نحو 20% بحلول نهاية العام الجاري، مما يتيح المجال أمام البنك المركزي لإعادة النظر في سياساته النقدية.

- إلا أن التحديات لا تزال قائمة، وأية خطوات لخفض أسعار الفائدة يجب أن تتم بعناية فائقة لضمان عدم تأثيرها سلبًا على قيمة الجنيه المصري ولا على الاستقرار المالي في البلاد.

- كما أن الإبقاء على معدلات فائدة تتوافق مع المسار المستهدف للتضخم سيكون حاسمًا في الحفاظ على ثقة المستثمرين والأسواق المالية.

- بناءً على المعطيات الحالية والتوقعات الاقتصادية، يبقى أن نرى إن كانت الظروف ستمهد الطريق أمام قرار البنك المركزي المصري بخفض سعر الفائدة بمقدار 200 نقطة في مايو المقبل، وهو ما سيكون له تأثيرات إيجابية محتملة على الاقتصاد المصري بشكل عام.

ما الذي يترتب على قرار خفض الفائدة ؟

خفض سعر الفائدة هو أداة تستخدمها البنوك المركزية لتحفيز الاقتصاد في أوقات التباطؤ الاقتصادي، لكن تأثيرها الفعلي يمكن أن يختلف بناءً على ظروف الاقتصاد الكلي والمعنويات في السوق فهو يتضمن عدة تأثيرات على الاقتصاد والسوق المالية، ومن خلال قبيلة نوضح بعض النتائج المحتملة لهذا القرار:

- يجعل التكلفة المالية للاقتراض أقل، مما يحفز الأفراد والشركات على زيادة الإنفاق والاستثمار، وهذا يمكن أن يؤدي إلى تحسين النمو الاقتصادي وزيادة الإنتاجية.

- بانخفاض أسعار الفائدة، يميل المستهلكون إلى إنفاق المزيد نظرًا لانخفاض التكاليف المرتبطة بالقروض، مثل قروض السيارات والرهون العقارية، مما يعزز الطلب الاستهلاكي.

- تميل الأسهم إلى الأداء الجيد في بيئة ذات أسعار فائدة منخفضة لأن المستثمرين يبحثون عن عائدات أعلى مقارنة بالسندات ذات العائد المنخفض، وهذا قد يؤدي إلى ارتفاع في أسعار الأسهم.

- قد يؤدي إلى ضعف العملة المحلية لأنه يقلل من جاذبية العملة كاستثمار، وهذا يمكن أن يؤدي إلى ارتفاع تكاليف الاستيراد ولكن يعزز الصادرات بجعلها أكثر تنافسية سعرياً.

- على الرغم من أن خفض الفائدة يمكن أن يدعم النمو، إلا أنه قد يؤدي أيضاً إلى زيادة التضخم إذا كان النمو في الطلب يتجاوز النمو في العرض، مما يؤدي إلى ارتفاع الأسعار.

- خفض الفائدة يمكن أن يخفف العبء على المدينين، مما يقلل من تكلفة خدمة الدين القائمة ويقلل من مخاطر التخلف عن السداد.

اطلع على: هل يخفض المركزي الأوروبي الفائدة في شهر يونيو القادم ؟